Il quadro LM della dichiarazione annuale dei redditi è quel quadro della dichiarazione che interessa i contribuenti, titolari di partita IVA (professionisti o esercenti attività di impresa), che aderiscono al regime dei minimi e al regime forfetario.

Il cosiddetto regime dei minimi o regime di vantaggio è un regime fiscale agevolato in esaurimento a cui è dedicata la sezione I del quadro LM, che non presenta novità rispetto all’anno passato.

Il resto del quadro è invece dedicato ai contribuenti in regime forfetario, per i quali la dichiarazione dei redditi presenta diverse novità.

Tassa piatta incrementale

Il modello Redditi PF 2024 presentava una sezione II dedicata alla “Tassa piatta incrementale”, di cui all’articolo 1 commi da 55 a 57 della Legge 197/2022; questa sezione sul modello Redditi PF 2025 risulta abolita per intero, dato che non interessa più i contribuenti in questo regime fiscale.

Regime forfetario

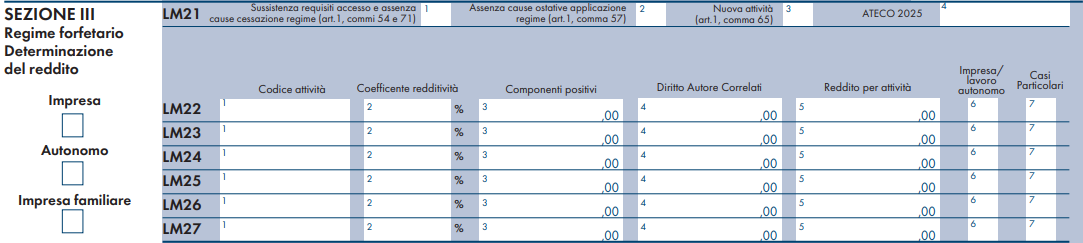

Dedicata in modo specifico ai contribuenti in regime forfetario è la sezione III del quadro LM, denominata appunto “Regime forfetario”. La sezione presenta alcune novità:

- sul rigo LM21 è stata aggiunta la colonna 4 denominata “ATECO 2025”: va indicato il codice Ateco in vigore dal 2025 che identifica l’attività prevalente esercitata dal contribuente;

- sul rigo LM22 e successivi è stata aggiunta la colonna 7 denominata “Casi particolari”: le istruzioni del modello Redditi PF 2025 precisano che su questa colonna va indicato “il codice 1 in caso di componenti positivi, quali le indennità di maternità, percepiti nell’ambito del presente regime che, pur concorrendo alla base imponibile, non rilevano ai fini del calcolo del limite, pari a 85.000 e 100.000 euro, previsto […] per la permanenza nel regime”, e che “tali componenti vanno indicati in un distinto rigo rispetto ai ricavi ed ai compensi percepiti nello svolgimento dell'attività d'impresa o di lavoro autonomo”.

Va precisato che per l’anno d’imposta 2024, i cui redditi sono da dichiararsi con il modello Redditi PF 2025, valgono ancora i codici Ateco 2007, con i relativi coefficienti di redditività ancora in vigore. L’indicazione del codice Ateco 2025 sulla dichiarazione di quest’anno serve da raccordo con la dichiarazione del prossimo anno fiscale, con finalità solo espositiva: infatti i codici Ateco da indicare sui righi LM22 e successivi sono ancora quelli del 2007.

Va segnalata la modifica del rigo LM39 denominato “Imposta sostitutiva”: su questo rigo va esposta l’imposta sostitutiva dovuta dal contribuente, che però sul modello Redditi PF 2025 può essere di due diverse tipologie, da indicare separatamente:

- in colonna 1 sarà indicata l’imposta sostitutiva di cui all’articolo 31-bis del decreto CPB, dovuta sulla quota incrementale del reddito concordato (di cui si dirà più approfonditamente nel seguito);

- in colonna 2 sarà indicata l’imposta sostitutiva ordinariamente prevista per i contribuenti in regime forfetario.

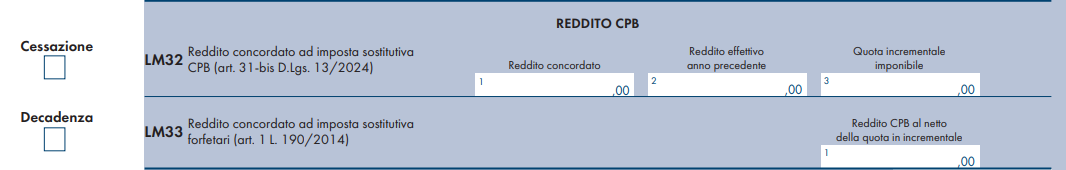

Concordato Preventivo Biennale

I successivi righi LM32 e LM33 sono dedicati ai contribuenti che l’anno scorso hanno aderito alla proposta di CPB: con l’adesione il contribuente si è impegnato a dichiarare il reddito concordato sulla successiva dichiarazione dei redditi.

Le istruzioni del modello Redditi PF 2025 ricordano che “i contribuenti che aderiscono al CPB possono assoggettare a un’imposta sostitutiva delle imposte sul reddito, addizionali comprese, la parte di reddito d’impresa o di lavoro autonomo derivante dall’adesione al concordato che eccede il reddito effettivo dichiarato nel periodo d’imposta antecedente a quello cui si riferisce la proposta”; a tal fine va compilato il rigo LM32 denominato “Reddito concordato ad imposta sostitutiva CPB (art. 31-bis D.Lgs. 13/2024)”, più precisamente:

- sulla colonna 1 “Reddito concordato” va indicato il reddito derivante dall’adesione al CPB, presente sul rigo LM63 della dichiarazione dello scorso anno;

- sulla colonna 2 “Reddito effettivo anno precedente” va indicato il reddito effettivamente prodotto in regime forfetario, dichiarato nell’anno d’imposta precedente a quello cui si riferisce la proposta, indicato sulla colonna 3 del rigo LM34 del modello Reddito PF 2024;

- sulla colonna 3 “Quota incrementale imponibile” va indicata la quota di reddito incrementale da assoggettare a imposta sostitutiva (la differenza tra l’importo inserito in colonna 1 e quello in colonna 2).

Si ricorda che l’imposta sostitutiva è pari al 10% del reddito eccedente o al 3% in caso di nuove attività. Ai fini dell’applicazione dell’aliquota agevolata è necessario che sia stata barrata la casella “Nuova attività” presente in colonna 3 del rigo LM21.

L’importo dell’imposta sostitutiva sarà indicato in colonna 1 del rigo LM39.

La compilazione del rigo LM33 denominato “Reddito concordato ad imposta sostitutiva forfetari (art. 1 L. 190/2014)”, si riassume nella valorizzazione della colonna 1, denominata a sua volta “Reddito CPB al netto della quota in incrementale”: qui va indicato il reddito d’impresa o di lavoro autonomo derivante dall’adesione al CPB, da assoggettare all’ordinaria imposta sostitutiva prevista per i contribuenti in regime forfetario.

Le istruzioni del modello Redditi PF 2025 precisano che “qualora sia stato compilato il rigo LM32, tale importo è pari alla differenza tra l’importo di colonna 1 e quello di colonna 3 del predetto rigo”.

Nel caso in cui invece il contribuente non abbia compilato il rigo LM32, perché non si avvale dell’imposta sostitutiva prevista dal decreto CPB, in colonna 1 “va indicato direttamente l’importo del reddito d’impresa e/o di lavoro autonomo derivante dall’adesione al CPB presente nel quadro LM, rigo LM63 della dichiarazione Redditi PF 2024”.

La sottosezione denominata “Reddito CPB”, consistente nei righi LM32 e LM33, presenta a margine anche due caselle denominate “Cessazione” e “Decadenza” che devono essere valorizzate nel caso in cui il contribuente si trovi in presenza di una delle cause di cessazione o di decadenza previste dal decreto CPB.

Con maggiore precisione sulla casella “Cessazione” sarà inserito uno di questi codici numerici:

- codice 1: se il contribuente ha modificato l’attività svolta nel corso del periodo d’imposta oggetto di concordato, rispetto al periodo di imposta precedente;

- codice 2: se il contribuente ha cessato l’attività;

- codice 3: se il contribuente ha superato il limite di ricavi di 150 mila euro (si ricorda che se i ricavi hanno superato il limite di 100 mila euro, ma non quello di 150 mila, si realizza la fuoriuscita dal regime forfetario, ma non la decadenza dal CPB);

- codice 4: se il contribuente si è ritrovato in una delle circostanze eccezionali previste dal MEF che hanno comportato nell’anno fiscale 2024 una riduzione di oltre il 30% del reddito imponibile.

La casella “Decadenza” riguarda più in generale il realizzarsi una delle cause di decadenza previste per il CPB; con maggiore precisione dovrà essere inserito uno dei seguenti codici numerici:

- codice 1: se, a seguito di accertamento fiscale, sono stati rilevati ricavi non dichiarati (oppure costi inesistenti o indeducibili) per un ammontare pari al 30% dei ricavi dichiarati nel periodo d’imposta oggetto di concordato;

- codice 2: se, a seguito di modifica o integrazione della dichiarazione dei redditi da parte del contribuente, risulti una qualificazione diversa dei redditi o del valore della produzione rispetto a quelli per i quali è avvenuta l’accettazione della proposta di CPB;

- codice 3: se nella dichiarazione dei redditi sono indicati dati non corrispondenti a quelli comunicati ai fini della definizione della proposta di CPB;

- codice 4: se si realizza una delle cause di esclusione previste dall’articolo 11 del decreto CPB o vengono meno i requisiti richiesti dall’articolo 10 comma 2 del medesimo decreto;

- codice 5: se è stato omesso il versamento delle somme dovute per il CPB.

Ancora in relazione al CPB, va segnalato che è stata eliminata l’intera sezione VI, denominata “Concordato preventivo regime forfetario”, presente sul modello Redditi PF 2024 ma non più sul modello di quest’anno; la motivazione va ricondotta al fatto che il CPB, nato in via sperimentale per i contribuenti in regime forfettario, è stato recentemente abrogato per gli aderenti a questo regime fiscale.

Crediti d’imposta

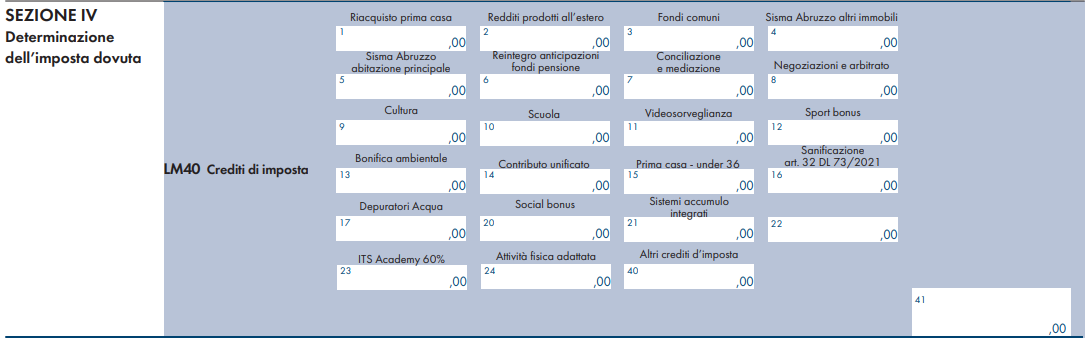

Il rigo LM40 della sezione V è dedicato ai “Crediti d’imposta” che possono essere utilizzati ai fini della determinazione dell’imposta effettivamente dovuta.

Le novità di quest’anno sono molto poche, riassumibili nell’eliminazione delle colonne 18 e 19, dedicate rispettivamente ai “Crediti artt. 28 e 125 DL 34/2020 – Beneficiario” e “Canoni locaz. impr. turistiche – art. 5 DL 4/2022”, presenti sul modello dichiarativo dell’anno scorso ma non più sul modello Redditi PF2025.

Va segnalato infine un refuso del modello ministeriale: la colonna 22 non presenta l’indicazione del nome del credito di imposta a cui si riferisce, ma le istruzioni del medesimo modello Redditi PF 2025 precisano che la colonna va utilizzata per esporre il credito d’imposta spettante per le “erogazioni liberali in favore delle fondazioni ITS Academy al 30%”, come in effetti era già sul modello dell’anno scorso.